原标题:产业聚焦!2022年石灰石行业重点企业对比分析:四川金顶业务盈利能力更优

石灰石不仅是水泥和钢铁工业必不可少的重要原料,随着科学技术的发展,还大范围的应用于水灰、冶炼、水泥、化工、发电厂脱硫和造纸等行业,并能替代塑料制成管村、包装材料,是一种新型环保原料,市场需求量正逐年增加,是21世纪最具活力的环保、绿色矿产资源之一。

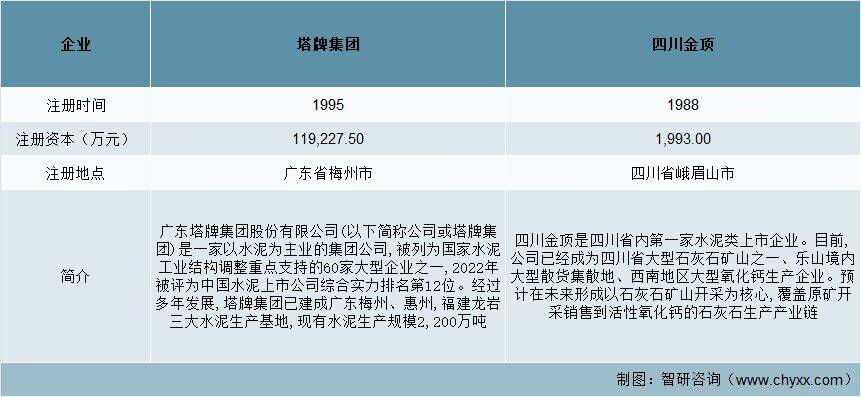

四川金顶主营业务为非金属矿开采、加工及产品营销售卖。自 2012 年末公司完成重整以来,立足公司现在存在石灰石矿山资源和铁路专用线的优势,公司先后完成了石灰石矿山资源增划、年产 60 万吨活性氧化钙生产线建设以及现代物流园区项目建设,形成了石灰石开采、加工、产品营销售卖及仓储物流的产业链条。

塔牌集团是国家水泥工业结构调整重点支持的全国60家大型水泥企业之一,属于国家产业政策扶持企业。主要是做各类硅酸盐水泥、预拌混凝土的生产和销售,是粤东地区具有较大影响力的水泥制造企业,拥有广东省梅州市、惠州市和福建省龙岩市三大水泥生产基地,年产水泥2,200万吨。

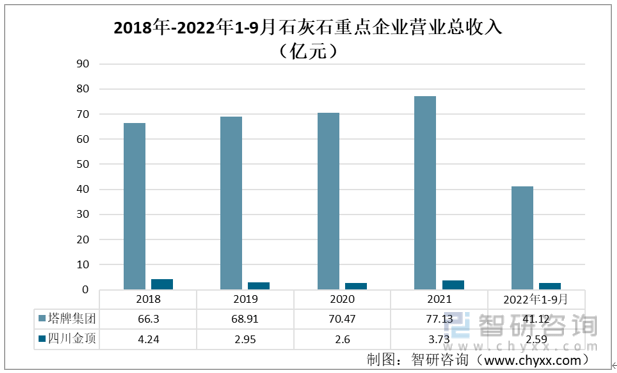

从营业总收入来看,两家企业的营业总收入都呈现出增长的趋势,塔牌集团的营业总收入远大于四川金顶。2021年,塔牌集团和四川金顶的营业总收入分别是77.13亿元和3.73亿元,同比增长了9.45%和43.46%。2022年1-9月,两家企业的营业收入分别为41.12亿元和2.59亿元。

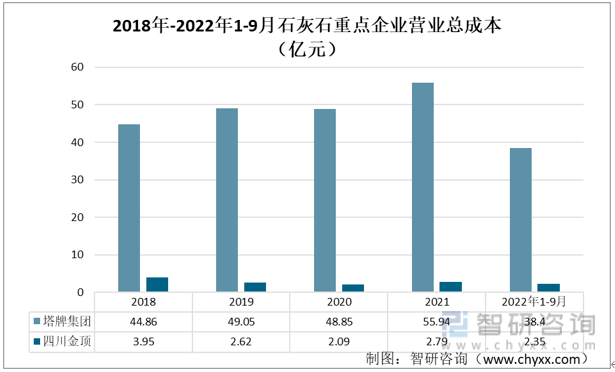

从营业成本看,塔牌集团的营业总成本波动上涨,而四川金顶的营业总成本变化不大。2022年1-9月,塔牌集团和四川金顶的营业总成本分别为38.4亿元和2.35亿元。

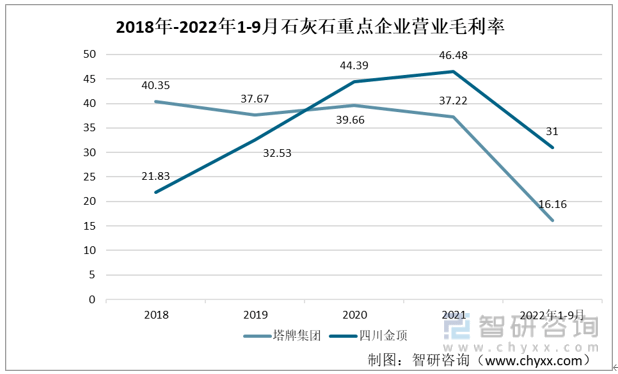

数据显示,2020以来,塔牌集团的毛利率要大于四川金顶。近年来,受到疫情的影响,两家企业的毛利率都呈现出年年在下降的趋势。2022年1-9月,塔牌集团毛利率为31%,四川金顶的毛利率为16.16%。

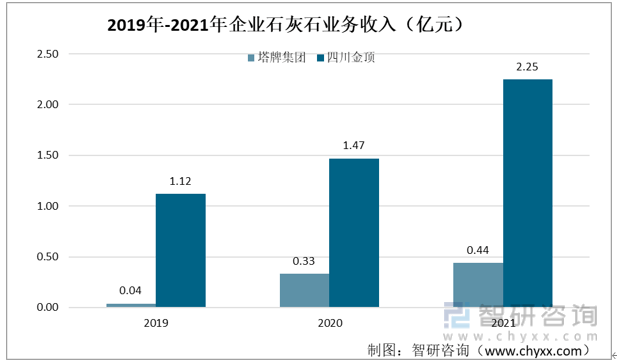

两家公司的石灰石营业收入都呈现出逐年增加的趋势,有必要注意一下的是,尽管塔牌集团的总收入大于四创金顶,但就石灰石业务而言,四川金顶的石灰石业务收入远大于塔牌集团。2022年上半年,塔牌集团和四川金顶的石灰石营业收入分别是0.44亿元和2.25亿元。

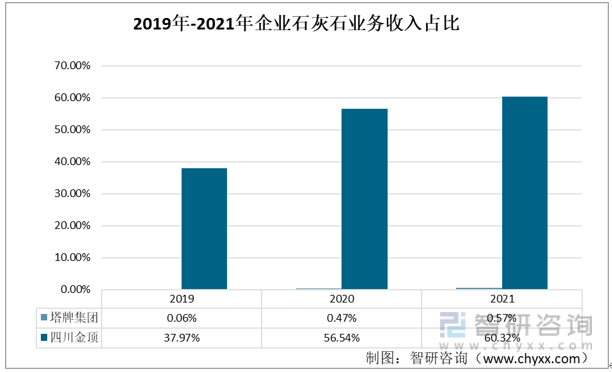

就石灰石业务收入占比而言,两家企业的主营业务都和石灰石有关,但塔牌集团所经营的水泥业务为石灰石的下游,石灰石业务占比极低,而四川金顶主营业务就是石灰石业务,占比远高于塔牌集团。2022年上半年,塔牌集团和四川金顶的石灰石业务占比分别为0.57%和60.32%。

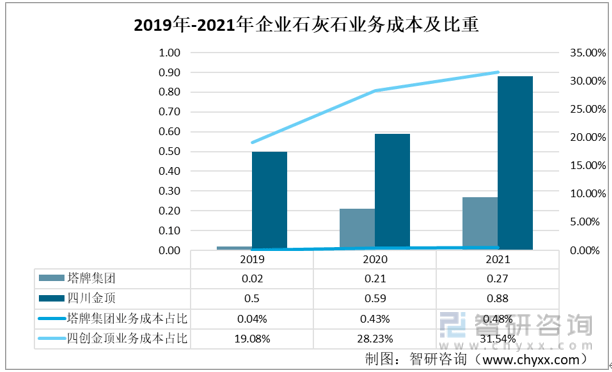

整体能够准确的看出,两家企业石灰石的经营成本走势和营业收入大致相同,都呈现出逐年增长的趋势,四川金顶成本和成本占比都要高于塔牌集团。2021年,塔牌集团和四川金顶的石灰石经营成本分别为0.27和0.88亿元,占总成本比重为0.48%和31.54%。

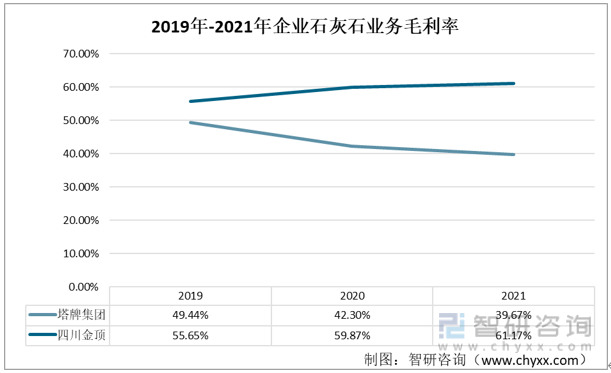

从毛利率看,两家企业石灰石的毛利率近年来有所波动,但总体变化不大,其中,四川金顶毛利率略微上涨,四塔牌集团则相反,四川金顶的毛利率高于塔牌集团。2021年,塔牌集团和四川金顶的毛利率分别是39.67%和61.17%。

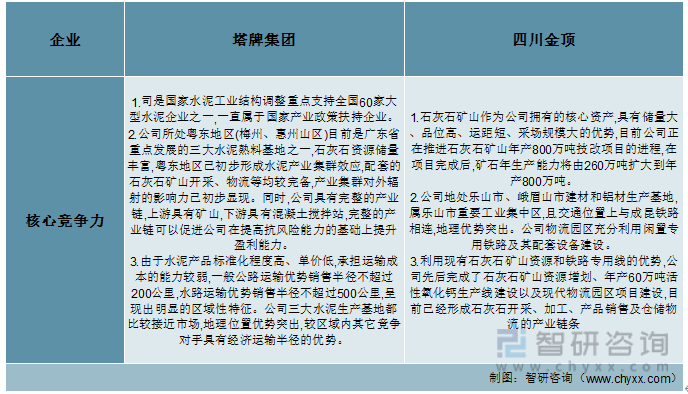

从核心竞争力看,两家企业各有优劣,都是本土的有突出贡献的公司,具有相当的竞争力。且两家企业都有自己的石灰石矿山,资源开采和交通运输都比较便捷,在成本上具有相当的优势。

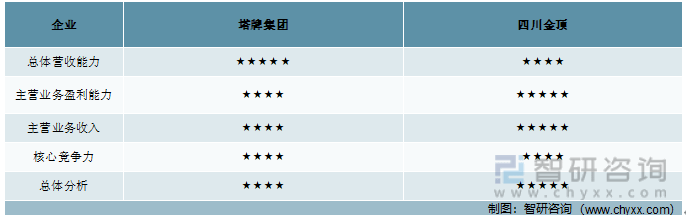

从所选取的几项指标对比来看,尽管在总体营收上,塔牌集团远大于四川金顶,但就石灰石这个业务而言,四川金顶的营业收入远大于塔牌集团,此外在毛利率上四川金顶也具有优势。两家企业的核心竞争力则相差不大。综合分析来看,就石灰石业务而言,四川金顶的石灰石业务竞争力要略高一些。

以上数据及信息可参考智研咨询发布的《2023-2029年中国石灰石行业市场行情动态及投资潜力研究报告》。智研咨询是中国产业咨询领域的信息与情报综合提供商。公司以“用信息驱动产业高质量发展,为企业投资决策赋能”为品牌理念。为公司可以提供专业的产业咨询服务,主要服务包含精品行研报告、专项定制、月度专题、可研报告、商业计划书、产业规划等。提供周报/月报/季报/年报等定期报告和定制数据,内容涵盖政策监测、企业动态、行业数据、产品价格变化、投融资概览、市场机遇及风险分析等。返回搜狐,查看更加多